ОФЗ — это облигации федерального займа, считаются самым надежным инструментом среди облигаций, так как в долг берет государство, а оно вряд ли обанкротится. С доходностью по ОФЗ связано несколько важных деталей, о которых речь и пойдет ниже.

Как работают облигации ОФЗ

Типовая стоимость ОФЗ — 1000 рублей. Покупая одну ОФЗ у государства, вы даёте ему в долг 1000 рублей, а оно обещает вам платить процент за пользование долгом (купон) и погасить облигацию (вернуть вам 1000 рублей) по истечении срока долга.

В зависимости от срока облигации делят на 3 типа:

- Краткосрочные (долг в пределах 1 года)

- Среднесрочные (долг на 1-5 лет)

- Долгосрочные (долг до 20 лет)

Например, вы купили 100 облигаций на срок 2 года с купоном 8%. Вы заплатили за них 100шт * 1000руб = 100 000 рублей. В ближайшие 2 года вы будете получать 8% (80 рублей) с каждой облигации, то есть 80руб * 100шт = 8000 рублей ежегодно. За 2 года выплаты составят 16 000 рублей. Через 2 года государство погасит облигации и вернет вам 100 000 рублей. Итого у вас на счету будет 116 000 рублей.

Как формируется название ОФЗ (номенклатура облигаций)

Краткое название ОФЗ выглядит, например, так: ОФЗ 26209. Полное название этой же бумаги: SU26209RMFS5. Оно расшифровывается следующим образом:

- SU — Soviet Union, что переводится как СССР. Это дань прошлому. Сегодня это означает, что бумага российская.

- 26209 — номер облигации, который используется в обозначении ОФЗ, делится на 2 части:

- первые две цифры (26) — тип облигации (см. ниже)

- последующие три цифры — порядковый номер. Тут никаких правил нет, его задает МинФин в момент выпуска данной ОФЗ.

- RMF — это эмитент, Russian Ministry of Finance, т.е. Российское Министерство Финансов (МинФин)

- S — state, говорит о том, что бумага номинирована в государственной валюте, т.е. в рублях

- цифра на конце (в данном случае 5) — это проверочный код, вычисляемый по правилам ISIN, особой роли для нас и не играет.

Типы облигаций определяются по первым двум цифрам ОФЗ. Их несколько десятков, нас интересуют несколько основных:

- 24 — ОФЗ с переменным купоном на срок от 1 года до 5 лет;

- 25 — ОФЗ с фиксированным купоном на срок от 1 года до 5 лет;

- 26 — ОФЗ с фиксированным купоном на срок от 5 лет до 30 лет;

- 27 — ОФЗ с фиксированным купоном на срок от 1 года до 5 лет;

- 28 — ОФЗ с фиксированным купоном на срок от 5 лет до 30 лет;

- 29 — ОФЗ с переменным купоном на срок от 5 лет до 30 лет;

- 45 — ОФЗ с амортизацией долга с фиксированным купоном на срок от 1 года до 5 лет;

- 46 — ОФЗ с амортизацией долга с фиксированным купоном на срок от 5 лет до 30 лет;

- 47 — ОФЗ с амортизацией долга с переменным купоном на срок от 1 года до 5 лет;

- 48 — ОФЗ с амортизацией долга с переменным купоном на срок от 5 лет до 30 лет;

Виды дохода по ОФЗ

От облигаций ОФЗ можно получить 2 вида дохода: купонный и от роста стоимости:

- Купонный доход вам гарантирован самим государством. Его величина зависит от облигаций. У каждого выпуска ОФЗ он свой. чтобы получать нужный доход вам нужно купить ОФЗ с данным купонным доходом.

- Доход от роста стоимости не гарантирован и может появиться только в случае благоприятной рыночной ситуации при удачной покупке и продажи облигации. Например, вы купили ОФЗ по 980 рублей, а продали по 1010. Полученный доход в 30 рублей — это доход от роста стоимости.

Важно понимать, что от роста стоимости может быть и убыток. Например, вы купили ОФЗ по 980 рублей. Если вы додержите их до момента погашения, то получите 1000 рублей за каждую ОФЗ, и ваш доход от роста стоимости составит 20 рублей. Но если вам срочно понадобятся деньги, и в этот момент как назло стоимость ОФЗ опустилась до 960 рублей, то вы будете вынуждены продать их по 960 рублей и получить убыток 20 рублей с каждой ОФЗ.

При этом налогообложение играет против вас. Если вы продали ОФЗ с прибылью, то вы должны заплатить государству налог 13%. Если же вы продали ОФЗ себе в убыток, то государство вам платить налог 13% не должно. Налоги — это игра в одни ворота, имейте это ввиду.

Как выплачиваются купоны по ОФЗ

Купоны по ОФЗ чаще всего выплачиваются дважды в год (каждые полгода от даты выпуска облигаций), реже — 4 раза в год (каждые 3 месяца относительно даты выпуска облигаций).

Доход может зачисляться на банковский, индивидуальный инвестиционный (ИИС) или брокерский счет. Если вы планируете тратить купонный доход, то лучше выбрать банковский счет. Если же доход планируется инвестировать, то лучше выбрать ИИС или брокерский счет.

Как повысить доходность ОФЗ

Самый простой способ повысить доходность по ОФЗ — реинвестировать доход с купонов в покупку новых ОФЗ.

Допустим, вы купили 100 ОФЗ по 1000 рублей с купоном 8% (40 рублей каждые полгода) со сроком погашения через 2 года. В обычной ситуации через 2 года у вас на руках будет 116 000 рублей минус налог 13% с прибыли в 16 000 рублей, то есть 113 920 рублей. Но доходность можно повысить за счет реинвеста, ведь купон выплачивается каждые полгода:

- Итак, через полгода после покупки 100 ОФЗ вы получите купонный доход 4000 рублей. На эти деньги вы можете купить ещё 4 облигации (для простоты давайте считать, что стоимость ОФЗ не меняется и всегда равна 1000 рублей). Теперь у вас 104 облигации.

- Ещё через полгода вы получите купонный доход 104шт * 40руб = 4 160 рублей. Вы снова докупаете 4 ОФЗ, а 160 рублей остаются в рублях. Теперь у вас 108 ОФЗ.

- Ещё через полгода вы получите купонный доход 108шт * 40руб = 4 320 рублей. Вы снова докупаете 4 ОФЗ, а оставшиеся 320 рублей плюс 160 рублей с прошлого раза (итого 480) остаются в рублях. Теперь у вас 112 ОФЗ.

- Ещё через полгода государство выплатит купон (112шт * 40руб = 4 480 руб) и вернет долг: 1000 рублей за каждую из 112 ОФЗ, это 112 000 рублей. Итого у вас на счету с прошлого раза осталось 480 рублей + 4 480 за купоны и 112 000 за погашение = 116 960 рублей.

По сравнению с первоначальным вариантом вы выигрываете 960 рублей, увеличивая доходность ОФЗ примерно на 0,5% годовых.

Налоги по ОФЗ

Весь доход, полученный с помощью ОФЗ облагается налогом по ставке НДФЛ 13%.

Например, вы купили 10 ОФЗ с купоном 6% по 900 рублей, а продали через 1 год по 950 рублей:

- Рост стоимости составил 50 рублей за каждую облигацию, итого 500 рублей.

- Доход с купона за 1 год составил 60 рублей с каждой ОФЗ, итого 600 рублей.

- Общий доход = 500 + 600 = 1100 рублей.

- Налог с дохода 1100 рублей по ставке НДФЛ 13% составит 1100*13% = 143 рубля

- Чистый доход инвестора = 1100 — 143 = 957 рублей.

- Изначально для покупки 10 ОФЗ по 900 рублей инвестор вложил 9000 рублей

- Доходность сделки составляет 957 / 9000 = 10,6% годовых.

Почему стоимость ОФЗ меняется и как на этом заработать

На стоимость ОФЗ влияет два фактора:

- Срок погашения (чем ближе срок, тем ближе будет стоимость ОФЗ к номиналу в 1000 рублей)

- Купонный доход

Общие правила примерно таковы:

- Если ключевая ставка ЦБ РФ выше доходности ОФЗ и продолжает повышаться, то стоимость таких ОФЗ будет снижаться

- Если ключевая ставка ЦБ РФ ниже доходности ОФЗ, то стоимость таких ОФЗ будет возрастать.

Ну и самое важное правило:

- Доходность ОФЗ к погашению равна среднерыночному ожиданию доходности по другим консервативным инструментам.

Другими словами, если банки предлагают вклады на 1 год под 15%, то и доходность ОФЗ к погашению на 1 год будет около 15%. Если банки предлагают вклады на 3 года под 12%, то и ОФЗ на 3 года будут иметь доходность к погашению около 12%.

Что такое доходность ОФЗ к погашению

Доходность к погашению — это итоговая среднегодовая доходность, которую получит инвестор если купит данную ОФЗ прямо сейчас и додержит её до момента погашения.

Например, ОФЗ 24020 торгуется по цене 1000,5 рублей, до момента погашения осталось 4 месяца. Купонный доход составляет 18,85 рублей, выплачивается 4 раза в год. Таким образом, до погашения мы успеем получить 2 купонных дохода (37,7 руб), однако при покупке в данный момент мы выплатим накопленный купон 18,96 рублей предыдущему владельцу. Итого наш доход по купонам составит 37,7-18,96=18,74 рубля.

В момент погашения государство выплатит нам 1000 рублей. Мы же заплатили за неё 1000,5 рублей, то есть 0,5 рубля проиграли.

Общая доходность к погашению составит 18,74-0,5=18,24 рубля за 4 месяца. Чтобы перевести её в годовые проценты надо рассчитать годовой доход (18,24/4*12 = 54,72 руб. за год) и разделить его на сумму вложений (1000,5 руб): 54,72/1000,5=0,0547=5,47%.

А вот другой пример: ОФЗ 26209 торгуется по цене 972,39 руб. Купон 37,9 руб. успеем получить лишь однажды, при этом выплатив предыдущему владельцу накопленный купон 13,12 руб. Доходность по купону составит 37,9-13,12=24,78 руб., а доход от роста 1000-972,39=27,61руб. Общий доход 52,39 руб. за 4 месяца, что равносильно доходу 157,17 в год, что при сумме вложений 972,39 даёт доходность к погашению 16,2% годовых.

Почему стоимость ОФЗ 26233 снижается

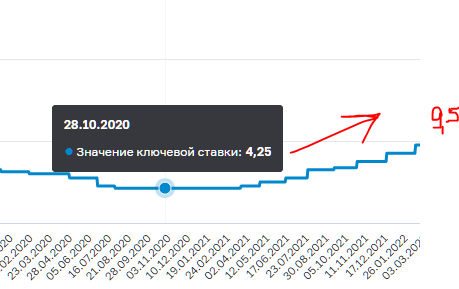

ОФЗ 26233 были выпущены 1 июня 2021 года. Ключевая ставка ЦБ РФ на тот момент составляла 5,5%, а ОФЗ выпущены с доходностью 6,1%, то есть выше ставки ЦБ, а значит эти облигации приносили доход выше рынка, и на них был повышенный спрос, их цена росла.27,61

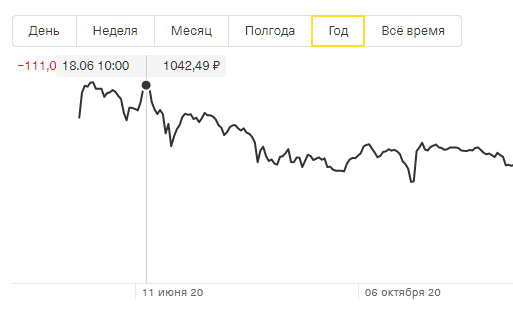

Вскоре ставка ЦБ РФ была снижена до 4,5%, а потом и до 4,25%. Бумаги с доходностью в 6,1% стали ещё более выгодными, спрос на них возрос ещё сильнее, и они подорожали до 1042 рублей.

В течение 2021 года ключевая ставка ЦБ РФ стала постепенно расти, и к началу 2022 года с 4,25% увеличилась до 9,5%. В этот момент стало возможным положить деньги в банк под 8-10%, а облигации ОФЗ с доходностью 6,1% стали никому не нужны. Их распродали. Именно поэтому их стоимость непрерывно падает вот уже полгода.

Как заработать на долгосрочных ОФЗ в кризис

В кризис ставка ЦБ РФ резко возрастает до 15-25%. Все прежние облигации с купоном 4-8% обесцениваются. Но краткосрочные ОФЗ обесцениваются меньше, чем долгосрочные.

Это связано с тем, что у краткосрочных ОФЗ скоро срок погашения, а погашены одни должны быть по номиналу 1000 рублей, и если они подешевеют сильно ниже 1000 рублей, то к моменту погашения дадут слишком высокую доходность.

В свою очередь просадка в долгосрочных ОФЗ гораздо выше, их можно купить по 500-700 рублей. Если ставка ЦБ РФ продолжит расти, ОФЗ продолжат дешеветь. Но если ставка начнет снижаться, они будут дорожать.

Эти облигации, в основном, по ставке 6-7%. Если в перспективе 2-4 лет ставка ЦБ снизится до 6-7%, то рыночная стоимость этих облигаций составит ровно 1000 рублей. Их можно будет продать с прибылью в 350-450 рублей или 50-70% на вложенные деньги.

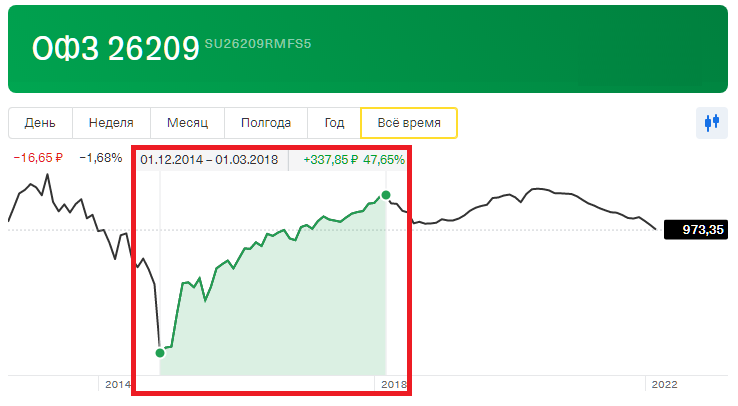

Например, в конце 2014 года сильно просели в цене ОФЗ 26209. Их цена опускалась до 709 рублей. В марте 2018 года они стоили 1046 рублей, то есть за 3,25 года выросли на 337 рублей. Кроме того за 3,25 года было накоплено 6,5 купонов по 37,9 рублей, а это ещё 246 рублей. Общий доход 583 рубля на вложенные 709 рублей за 3,25 года составляет 82% и равносилен доходности 25% годовых (20% годовых при условии капитализации).